什么是外贸中的信用证?

涉及国际贸易时,最重要的考虑因素之一是您将如何获得出口报酬。虽然依靠预付现金可以消除不付款的风险,但它会限制潜在客户的范围,因为它可能会给买家带来现金流和其他问题。

国际贸易中有五种主要支付方式,从最安全到最不安全:预付现金、信用证、跟单托收或汇票、记账和寄售。当然,出口商最安全的方法对进口商来说是最不安全的,反之亦然。关键是要为双方取得适当的平衡。本文重点介绍信用证。

什么是全球贸易中的信用证?

信用证,又称跟单信用证,是开证行(进口商银行)代表客户(进口商或买方)承诺向受益人或出口商付款的合同协议。收到符合规定的文件。开证行通常会使用中介银行来促进交易并向出口商付款。

了解信用证

信用证是独立于其所依据的销售合同的合同;因此,银行不关心标的物的质量或每一方是否履行销售合同的条款。

银行的付款义务完全取决于卖方是否遵守信用证的条款和条件。在LC交易中,银行只处理单据,不处理货物。

信用证可以很容易地安排用于出口商和进口商之间的一次性交易,或用于一系列正在进行的交易。

信用证可能是不可撤销的,这意味着除非双方同意,否则不能更改;或者,它可以是可撤销的,在这种情况下,任何一方都可以单方面进行更改。除非 LC 的条件另有规定,否则它始终是不可撤销的,这意味着除非进口商、银行和出口商同意,否则单据不得更改或取消。不可撤销的信用证是不可取的,因为它会给出口商带来很多风险。

信用证的优势

信用证是可供国际贸易商使用的最通用和最安全的工具之一。由于信用证是信用证,进口商在其银行的信用用于获得信用证。进口商向银行支付费用以提供此项服务。当难以获得有关外国买家的可靠信用信息或外国买家的信用不可接受但出口商对进口商银行的信誉感到满意时,信用证很有用。

这种方法还保护了进口商,因为触发付款所需的文件提供了货物已按约定装运的证据。但是,由于信用证存在差异的可能性,这可能会导致无法向出口商付款,因此文件应由经过培训的专业人员准备。

不一致的单据——实际上没有“ i点和t划线”——可能会否定银行的付款义务。这就是为什么许多出口公司使用出口文件和合规软件来确保他们的出口文件准确和完整的原因。

保兑信用证

当外国银行(进口商的开证行)签发的信用证由美国银行保兑时,出口商将获得更大程度的保护。

出口商要求其客户让开证行授权出口商所在国家的一家银行进行保兑(这家银行通常是通知行,然后成为保兑行)。确认意味着美国银行将向出口商付款的约定添加到外国银行的约定中。如果信用证不保兑,出口商将承担外国银行的付款风险和进口国的政治风险。

如果出口商担心外国银行的信用状况,或者当他们在政治动荡、经济崩溃、贬值或外汇管制可能使付款面临风险的高风险市场中运营时,出口商应考虑获得经确认的信用证。当进口商要求延长付款条件时,出口商还应考虑获得保兑信用证。

信用证流程

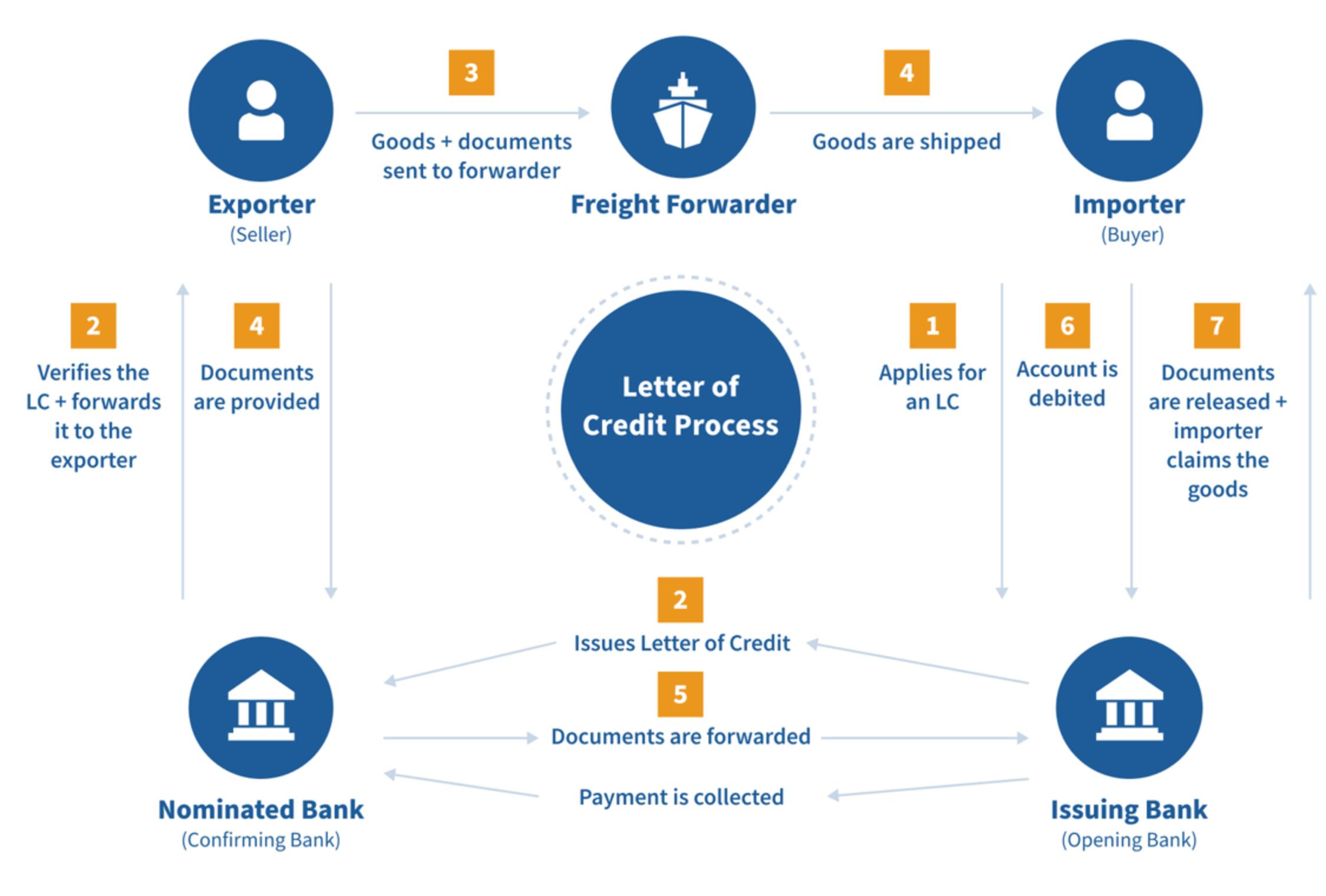

为了使用信用证获得付款,通常会发生七个步骤:

进口商安排开证行开立以出口商为受益人的信用证。

开证行将信用证传送给指定银行,指定银行再将其转发给出口商。

出口商将货物和文件转交给货运代理。

货运代理发货,发货人或出口商向指定银行提交单据。

指定银行检查单据是否符合信用证,并为出口商从开证行收取款项。

进口商在开证行的账户被借记。

开证行向进口商签发单据以向承运人索取货物并在海关清关。

信用证当事人

虽然信用证通常涉及出口商、进口商和双方的银行,但这四位委托人可以用不同的名称来指代:

申请人——进口商(外国买家)。

受益人——出口商(卖方)。

开证行——为出口商开立信用证的进口商银行。

指定银行——为进口商银行的最终付款提供便利的出口商银行。

Advising Bank——通知受益人开立信用证并验证其真实性的出口商银行。

保兑行——出口商的银行,如果进口商的银行不这样做,则增加自己的付款担保。

出口商银行——通常出口商会要求进口商银行使用他们自己的银行作为 (1) 通知行和 (2) 保兑行。通知行通常也被赋予指定银行的角色。

特殊信用证

信用证可以有多种形式。当信用证可转让时,原始信用证项下的付款义务可以转移给一个或多个第二受益人。对于循环信用证,开证行在每次提取时将信用恢复到其原始金额。

备用信用证并非用作货物的付款方式,但可以在合同违约的情况下使用,包括进口商未能按时支付发票。同样,备用信用证通常由出口商以有利于进口商的方式开出,因为它们可以作为投标保证金、履约保证金和预付款担保。此外,备用信用证通常用作外国买家提供预付款和进度付款的反担保。

出口商使用信用证的提示

如果您正在考虑出口信用证,请记住以下几点:

银行仅支付信用证中指定的金额,即使发生并记录了运输、保险或其他因素的更高变化。

在进口商申请信用证之前咨询您的银行,以确定信用证是否适合交易、费用是多少以及争议如何解决。

考虑是否需要确认的 LC。

收到信用证后,请仔细比较信件的条款与形式发票的条款。这非常重要,因为必须严格遵守条款,否则信用证可能无效(您可能收不到款)。如果无法满足条款,或任何文件信息有轻微错误,请立即联系客户并要求修改。

与买方协商并商定将纳入信用证的详细条款。您可以要求 LC 指定允许分批装运和转运。规范可以防止不可预见的问题。

确定是否可以在规定的时限内满足所有 LC 条款。提供文件显示货物已在信用证规定的日期之前装运。

确保所有单据与信用证的条款和条件一致。

小心可能延迟或导致不付款的差异机会。